Управляющий самарским филиалом банка ВТБ24 прокомментировал экономическую ситуацию в стране и её влияние на банковский сектор

На прошедшей неделе состоялась пресс-конференция, посвящённая подведению итогов работы первого полугодия 2015 года самарского филиала ВТБ24.

1 августа банку исполнилось 10 лет. Для банковского сектора это не очень большой срок. Однако трудно представить российский регион, в котором не было бы филиала, входящего в группу ВТБ.

ВТБ24 является дочерним банком ОАО «ВТБ» и специализируется на обслуживании физических лиц, индивидуальных предпринимателей и организаций малого бизнеса. Данная модель обслуживания впервые была реализована ВТБ24 и, как показывает практика, достаточно успешно.

Управляющий самарским филиалом Дмитрий Лысов рассказал, с какими результатами банк подошёл к началу второй половины 2015 года и куда планирует двигаться в дальнейшем.

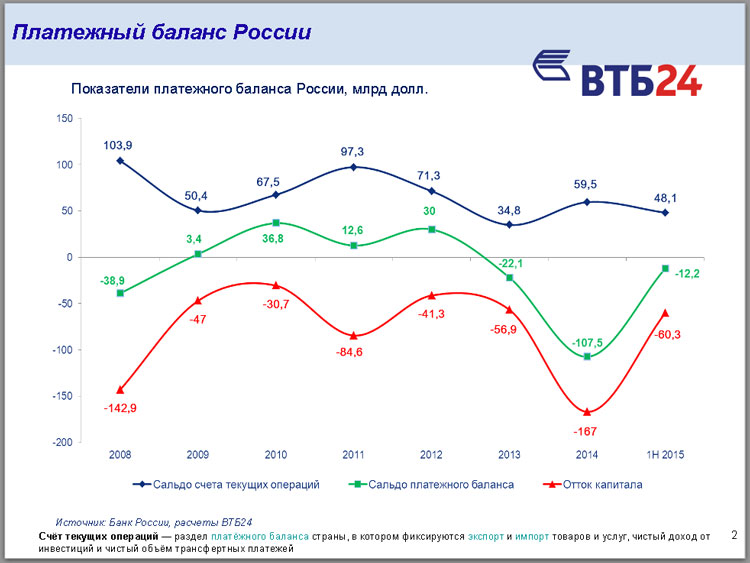

«Показатели банка отражают экономическую ситуацию в стране. Так, сальдо платёжного баланса в России до сих пор находится в минусе. Это говорит о том, что инвестиции не покрывают те средства, которые уходят из России. Причины самые разные, и скорее всего, это исполнение обязательств перед внешними кредиторами. Однако мы находимся в лучшем состоянии, чем в 2008 году, когда отток был равен 38,9 млрд рублей. На текущий момент за полугодие мы имеем отток 12,2 млрд рублей.

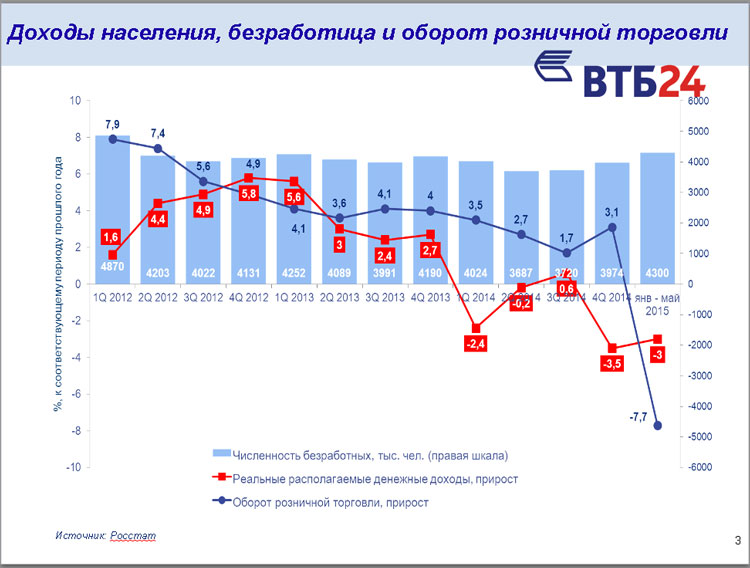

Другими важными показателями являются рост безработицы, снижение реального денежного дохода населения, а также изменение отношения населения к потреблению, что показывает падение оборота розничной торговли. По итогам первого полугодия снижение произошло почти на 8%.

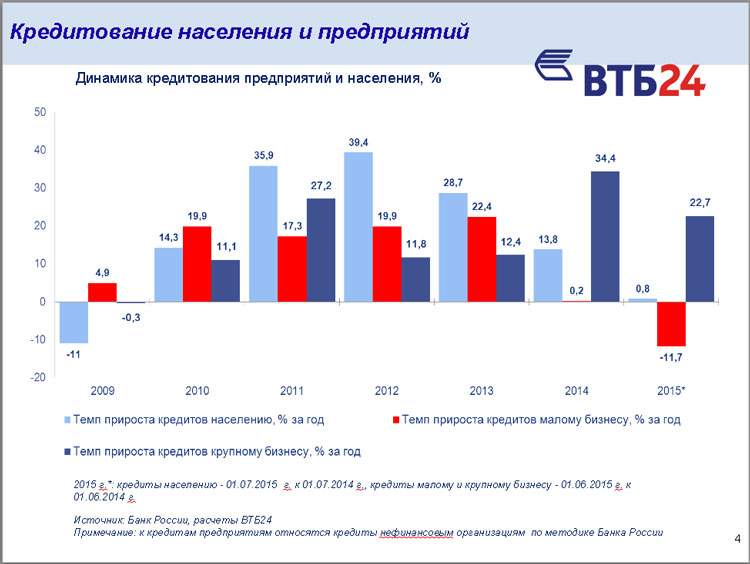

Само поведение населения серьёзно изменилось. Потребительский тренд сменился сберегательным. Крупные покупки откладываются до более благоприятных времён, и это видно в том числе по продаже кредитных продуктов всей банковской системы в целом. Наш портфель привлечённых средств впервые за долгое время превысил кредитный.

Если говорить о прогнозах рынка, то положительную динамику среди кредитных продуктов мы ожидаем лишь по кредитным картам. Также прогнозируем положительную динамику по привлечению средств физических лиц, в ряду с привлечением средств малого бизнеса. По всем остальным направлениям ожидаем снижение рынка.

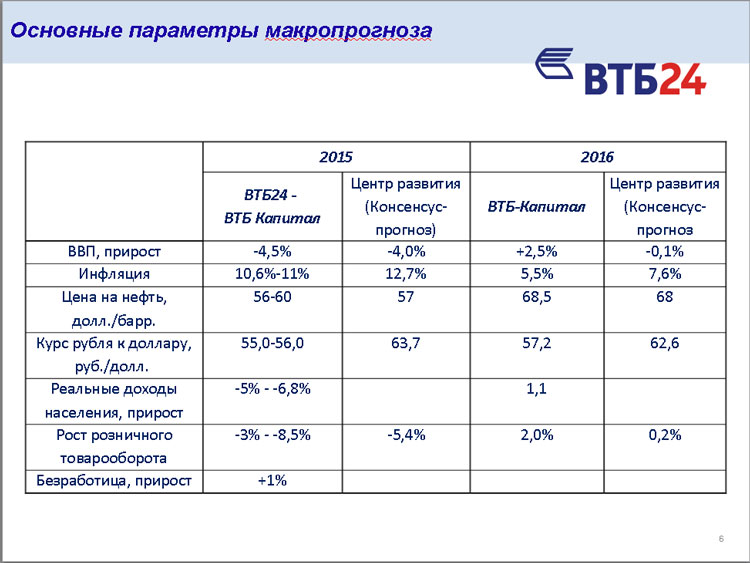

Несколько слов об основных параметрах макропрогноза

Самое важное – это отрицательный прирост ВВП.

Что касается цены на нефть, то, по нашим прогнозам, будет удерживаться среднегодовая цифра в 56-60 долларов за баррель. А сегодняшнее падение цены связано с отменой санкций в отношении Ирана. Фактически иранская нефть попадёт на рынок в конце года, поэтому я думаю, что сегодняшняя ситуация носит кратковременный характер. Ровно то же самое наблюдается в отношении рубля к доллару. Серьёзных потрясений, которые имели место в конце прошлого года, никак не ожидается. Поэтому среднегодовая цифра курса рубля к доллару сохранится и на конец года и составит 56 пунктов.

В целом, если комментировать текущую ситуацию, то она очевидно сложная.

Внешними факторами являются санкции в отношении внешних заимствований. Здесь самое главное препятствие – ограничение на импорт технологий и тех инструментов, которые позволили бы более быстрыми темпами реализовать российскую программу импортозамещения.

Внутренние факторы напрямую связаны с издержками. Это абсолютно сырьевая структура экономики, то есть мы напрямую зависим от стоимости нефти на внешних рынках.

По нашим прогнозам, 2016 год будет годом относительной стабильности, годом стабилизации рынков.

В данной ситуации мы однозначно видим для себя возможности серьёзного роста, повышения эффективности обслуживания клиентов и нашей внутренней эффективности, повышения качества сервиса, более качественной работы с действующей клиентской базой и правильной фокусировки на том клиентском сегменте, который нам представляется наиболее важным и интересном.

Немного о цифрах за полугодие. Смена клиентского настроения в сторону сбережения совершенно очевидна, причём самарский филиал с начала года только в рамках средств населения привлёк порядка 6,3 млрд рублей. Динамика серьёзная – более чем в три раза показатель превышает аналогичный по прошлому году.

За шесть месяцев банк привлёк в 3,8 раза больше депозитов, чем за первые шесть месяцев 2014 года. Портфель привлечённых средств вырос (по сравнению с началом 2015-го) на четверть и составил 28,8 млрд рублей. Здесь два основных драйвера: как уже не раз отмечалось, смена клиентского поведения в сторону сбережения денежных средств и модернизация продуктовых предложений, которые банк вывел на рынок и предложил клиентам с начала текущего года, предвосхищая сложную экономическую ситуацию.

Если говорить о кредитах, здесь мы видим объективное снижение.

Общий кредитный портфель самарского филиала с начала года снизился на 4% до уровня 27,3 млрд рублей. При этом основное падение было в первом квартале, а во втором квартале оно практически остановилось. Если смотреть детально, то портфель кредитов наличными снизился с начала года на 7,8% до уровня 9,9 млрд рублей, автокредитов – на 12,1% до уровня 1,7 млрд рублей, кредитов бизнесу – на 12,8% до 2,8 млрд рублей. Два кредитных продукта показали положительную динамику за полугодие – это ипотека и кредитные карты.

Два слова о рисках. Резервы были полностью сформированы в соответствии с требованиями ЦБ ещё в прошлом году. Мы вошли в кризисный год готовыми к текущей ситуации, и абсолютно все продуктовые портфели повели себя лучше, чем мы ожидали.

В сегменте кредитования малого бизнеса замедлилось снижение портфеля. По итогам первого квартала портфель сократился почти на 10%, по итогам второго – на 3,6%. На это сыграло два фактора: предприниматели очень взвешенно начали относиться к самому факту получения кредитного продукта. Условия предоставления кредитов в связи с экономической ситуацией были чуть хуже, чем наши клиенты привыкли, и это было обусловлено рыночной ситуацией. Однако в настоящее время предложения серьёзно изменились, и это связано со снижением стоимости ресурсной базы. У нас появились возможности сделать более приемлемые предложения нашим предпринимателям, на что они, в общем-то, позитивно отреагировали, и мы увидели это по росту продаж в сегменте «Малый бизнес».

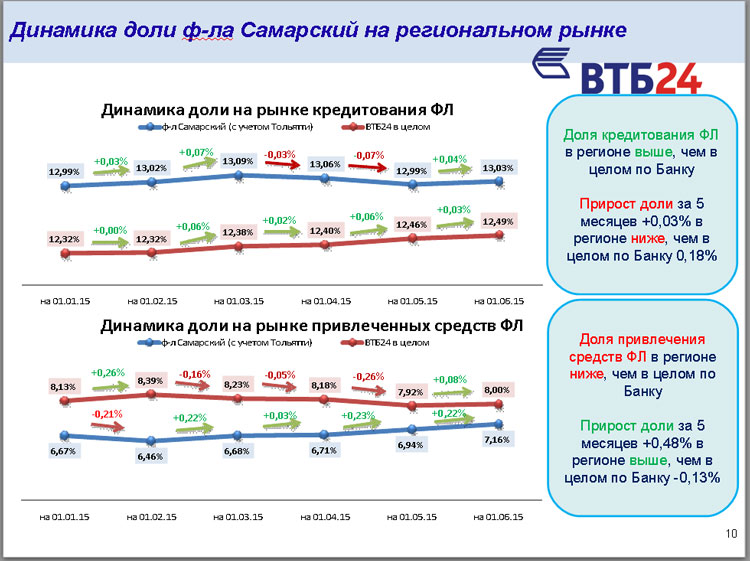

Наша доля на рынке кредитования физических лиц.

Несмотря на то, что кредитный рынок серьёзно снизился за первое полугодие 2015 года, банк ВТБ24 улучшил свои позиции. Мы сумели отвоевать рыночную долю у наших конкурентов в Самарской области. На текущий момент доля ВТБ24 по кредитам физических лиц составляет 13,03. Примерно такая же картинка на рынке привлечения физических лиц.

Банк в целом по России имеет долю 8%. В Самарской области динамика уверенно положительная, соответственно можно сделать вывод, что клиент нам доверяет, физические лица считают наши условия привлекательными.

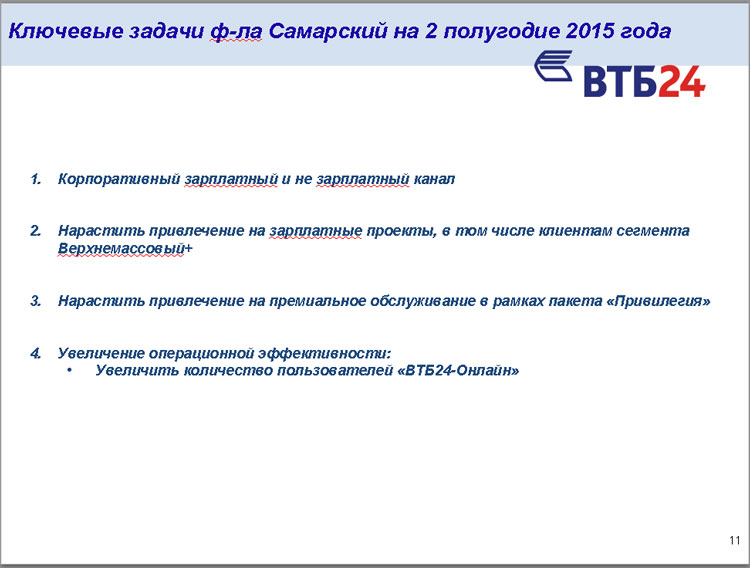

Ключевые задачи филиала и основной потенциал нашего развития.

Во-первых, несмотря на высокую конкуренцию, мы вышли на рынок с рядом серьёзных предложений по зарплатному продукту и намерены до конца года укрепить свою позицию.

Во-вторых, для того, чтобы наши риски соответствовали нашим ожиданиям, фокус основных предложений остаётся на сегменте «Верхнемассовый плюс». В конце 2014 года банк вышел с обновлённым пакетным продуктом «Привилегия». Это целый комплекс ключевых банковских продуктов, который включён в один пакет на условиях более выгодных по сравнению с розничными предложениями ВТБ24. Мы планируем нарастить привлечение на премиальное обслуживание в рамках этого пакета.

В-третьих, до конца года мы планируем открыть офис банка ВТБ24, который будет ориентирован на клиентов сегмента «Привилегия».

В-четвёртых, проект, который носит прикладной характер для клиентов, сейчас он называется «ВТБ24-Онлайн», прошёл адаптацию, наполнился дополнительным функционалом, удобным интерфейсом, в связи с чем мы ожидаем положительный отклик от клиентов».

По окончании пресс-конференции управляющему самарским филиалом ВТБ24 Дмитрию Лысову были заданы уточняющие вопросы.

Каков прогноз изменения рубля к европейской валюте?

С большой вероятностью можно сказать, что мы не ожидаем каких-то существенных всплесков, и цена стоимости евро будет колебаться на уровне 64-65 единиц.

Кто является основным конкурентом ВТБ24 на самарском рынке? В каком продукте вы проигрываете конкурентам?

Безусловно, мы смотрим на поведение Сбербанка России. Что касается предлагаемых банком продуктов, то ситуация по ним достаточно быстро меняется, если происходит несоответствие ожиданиям наших клиентов.

Как именно поменялась услуга телебанка?

Изменилась система подтверждения операций. Сейчас это происходит через СМС-оповещение, что несомненно удобнее. Добавился функционал, мы увеличили количество контрагентов для бескомиссионного осуществления платежей клиентами банка.

Какие направления телебанкинга вы прорабатываете?

Их огромное количество. Это прежде всего коммунальные платежи, оплаты штрафов ГИБДД, возможность подачи заявки на кредитные продукты ВТБ24.

Как работает система безопасности? Были ли случаи, чтобы денежные средства пропадали со счетов клиентов?

Я не слышал о подобных инцидентах с клиентами нашего банка. Но, конечно, хочу обратить внимание на то, что необходимо внимательно относиться к этим вещам, никому не передавать пароль и не открывать сомнительные ссылки. С учетом того, что банк тратит солидные деньги на поддержание безопасности своих систем, вероятность мошеннических операций со счетами клиентов стремится к нулю.

Один из быстрорастущих сегментов – это ипотечное кредитование. На какие конкретно объекты самарцы берут ипотеку?

Более 65% средств мы выдаем на строящееся жильё. Большая часть жилья берётся с целью личного проживания.

Можете назвать конкретные объекты?

Во-первых, на появившуюся в начале года ипотеку с государственной поддержкой рынок отреагировал очень позитивно, мы увидели увеличение клиентского потока на этот продукт. Во-вторых, у нас есть партнёры-застройщики, с которыми мы достигли договорённости о совместном продукте, чтобы ещё больше снизить ставку по ипотечному кредиту. Поэтому мы видим серьёзный интерес к объектам именно наших партнёров, ставка по ипотеке на которые с учётом господдержки составляет 10%.

Какие перспективы у ипотеки на вторичном рынке?

Ипотека на вторичном рынке на текущий момент имеет меньшую долю в нашем портфеле. Я склонен считать, что основной рост ипотечного рынка будет осуществляться за счёт строящегося жилья.

Какая ставка на вторичку?

От 14 до 13,5%.

Судя по темпам роста депозитарного портфеля физических лиц, который явно выше, чем средние показатели по рынку, можно ли говорить об изменении политики ВТБ24 в целом в том, что касается привлечения средств физических лиц?

Отчасти да. Во-первых, мы серьёзно упростили нашу линейку депозитов. У нас три основные линии депозитов, соответственно, эта линейка стала понятнее клиентам. Во-вторых, разработанный и обновлённый продукт «Привилегия», ориентированный на клиента верхнемассового сегмента, имеет более привлекательные ставки по депозитам и хороший отклик у клиентов. В-третьих, в настоящее время явно выражен тренд к сбережению, и это в первую очередь касается клиентов сегмента «Верхнемассовый плюс». А за счёт того, что мы стали более точечно и адресно отвечать пожеланиям этих клиентов, мы добились заметного прироста по депозитам.

Динамика по продукту «Кредитные карты» также демонстрирует рост. С чем вы это связываете?

Мы полностью пересмотрели и также упростили линейку кредитных карт. Почти вся линейка кредитных карт имеет такую функцию, как cash-back. В зависимости от предпочтений клиента мы можем предложить карту, где эта функция возвращает определённый процент от потраченных средств обратно на счёт карты, например от посещения ресторанов или заправки автомобиля.

Приходят ли отдельные клиенты по зарплатным проектам, желающие в индивидуальном порядке сменить зарплатную карту другого банка на карту ВТБ24?

Да, есть клиенты, которые, традиционно являясь клиентами нашего банка по любым другим продуктам, изъявляют желание стать нашими клиентами и в рамках зарплатного проекта. Мы ведём переговоры с руководством этих предприятий. Если они до настоящего момента не являются нашими партнёрами, мы инициируем заключение договоров и движемся опять-таки в интересах клиентов.

Сколько насчитывает сеть банкоматов в Самаре? Кто ваши партнёры?

Общая сеть банкоматов в Самарской области составляет более 300 банкоматов. В Самаре более 150 банкоматов. Количество постоянно увеличивается. В этом году была реализована программа увеличения банкоматных сетей в целях повышения качества сервиса нашего крупнейшего партнёра, ОАО «РЖД», поэтому мы увеличиваем количество банкоматов и по Самарской области.

Бесплатное снятие по пластиковым картам ВТБ24 осуществляется без комиссии в банкоматах наших партнёров: банк «Москвы», «Лето-банк» и в тех банках, которые входят в группу ВТБ.